Fuji Xerox: Fujifilm compra a Xerox tras baja demanda de la impresión

Fuji Xerox se convertirá en una filial de Fujifilm, y la adquisición se concretará a mediados de julio 2018.

La firma japonesa tomará el control de la estadounidense Xerox Corp en un acuerdo por $ 6.100 millones. Esto crea una compañía combinada valorizada en $ 18 mil millones.

¿Por qué Xerox se dejó comprar por la marca japonesa?

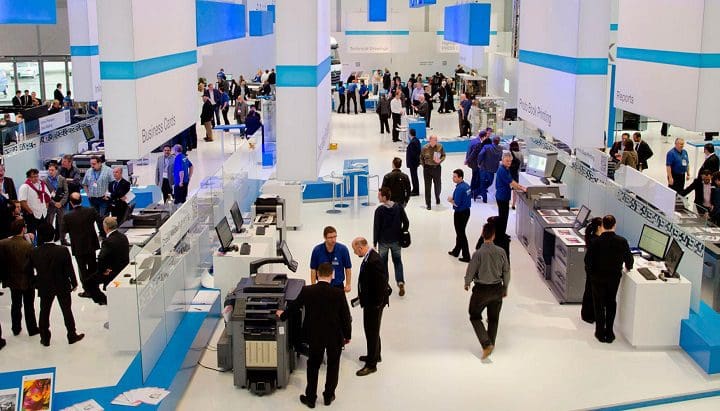

La firma norteamericana vive una escena donde la demanda del negocio de la impresión en las oficinas disminuye cada vez más.

Por lo que han estado bajo presión para solventar nuevas fuentes de crecimiento en la lucha por reinventar su negocio.

“Ésta ha sido una decisión rápida, pero creo que es creativa (…) La nueva estructura aprovechará las fortalezas de nuestras tres compañías”. Comentó Shigetaka Komori, presidente y CEO de Fujifilm Holdings, durante la conferencia de prensa.

Cabe recordar que la firma norteamericana se hizo conocido por su hardware. Sus copiadoras eran tan omnipresentes que dicha marcha se convirtió en un verbo. Pero cayó en tiempos difíciles, ya que Canon Inc, y los competidores asiáticos expandieron su dominio; por otra parte, el correo electrónico y otras formas de comunicación electrónica cogían territorio.

Fuente: clarin.com

¿Cómo funciona realmente la nueva marca Fuji Xerox?

La compañía combinada tendrá oficinas centrales tanto en Estados Unidos como Japón, y cotización en Nueva York.

Estará dirigida por el CEO de la marca norteamericana, Jeff Jacobson. Mientras que el CEO de Fujifilm, Komori, estará a cargo de la presidencia.

Ambas compañías tienen como objetivo ser más eficientes al ganar escala y reducir costos, pues se podría ahorrar al menos $ 1.7 millones para el año 2022.

Cabe resaltar que la marca japonesa posee el 75% de Fuji Xerox, la empresa conjunta que data desde hace más de 50 años y que vende productos y servicios de fotocopiado en la región de Asia y el Pacífico.

Luego de una serie de operaciones, pasará a tener el 50,1% de toda la nueva empresa que tendrá una capitalización bursátil de $ 18 mil millones.

Fuente: cartridgesdirect.com

¿En qué escenario está ocurriendo esta compra de compañía?

Ambas empresas han venido teniendo problemas con la lentitud de las ventas de productos de fotocopias, ya que los compradores pierden cada vez menos papel.

Por ejemplo, la marca japonesa reportó el miércoles una caída del 29.4% en las ganancias operativas en sus operaciones de soluciones de documentos, que incluye a Fuji Xerox, para el tercer trimestre. Contando con un desempeño inferior al de sus segmentos de imagen e información.

En general, la compañía brindó la información sobre el aumento del 3.4% en las ganancias operativas para el trimestre.

Por su parte, la firma norteamericana reportó una pérdida neta por operaciones continuas de $ 196 millones en el cuarto trimestre. Principalmente debido a un cargo único de $ 400 millones, porque buscaba aprovechar los cambios a la legislación tributaria de Estados Unidos.

Fuente: interempresas.net

¿Qué cambios traerá la nueva compañía combinada?

Fujifilm ha anunciado que recortará 10 mil empleados de aquí a marzo de 2020.

El fuerte ajuste de plantilla, de casi 20%, en Japón y el extranjero, busca un ahorro de los costes de 50 mil millones de yenes (alrededor de 460 millones de euros). Esto para hacer frente a “un mercado cada vez más duro”.

Este anuncio algo inesperado ha puesto en alerta a algunos de los mayores accionistas de Xerox Corp, como Carl Icahn (mayor accionista de la firma norteamericana con una participación del 9.72%) y Darwin Deason, quienes tienen un poder equivalente al 15% de la compañía.

Ellos han solicitado que se reconsidere la absorción y que se cambie a la cúpula directiva de la firma.

Por último, el CEO de Xerox comentó que la compañía combinada obtendría una mayor ventaja en nuevas tecnologías, junto con mayores riesgos y sinergia de costos. Además que planea generar un nuevo crecimiento mediante la exploración de nuevas oportunidades en imágenes, inyección de tinta e inteligencia artificial.

Los accionistas de la firma norteamericana también se beneficiarían de un dividendo en efectivo especial de $ 2.500 millones resultante del acuerdo.

Fuente: cnbc.com